Vale a pena pagar dívida caducada? Essa é uma pergunta que atormenta muitos brasileiros, principalmente diante de um cenário de endividamento crônico como o nosso.

De acordo com os dados mais recentes do Serasa, o Brasil tem cerca de 77,8 milhões de brasileiros inadimplentes. Então, é natural se perguntar: vale mesmo a pena pagar uma dívida que já caducou?

Na prática, quando uma dívida “caduca”, o nome do consumidor sai dos órgãos de proteção ao crédito, como o SPC e o próprio Serasa, e as restrições desaparecem. Mas a dívida em si continua existindo e pode ser cobrada a qualquer momento.

Para te ajudar a decidir o que fazer com uma dívida caducada, preparei este guia completo, com as vantagens e desvantagens de quitar ou não essa pendência. Veja também as respostas para as dúvidas mais frequentes sobre o tema.

Continue lendo para descobrir qual a melhor decisão para o seu caso.

Ah, e aproveite para conhecer os recursos do app Organizze e seus benefícios para a sua vida financeira!

O que é uma dívida caducada?

Uma dívida caducada é aquela que não foi paga dentro do prazo de 5 anos após o vencimento.

Nesse caso, seu nome deve ser retirado dos cadastros de inadimplência, como Serasa e SPC, conforme determina o artigo 43, parágrafo 1º, do Código de Defesa do Consumidor.

Mesmo assim, a dívida não desaparece: ela ainda existe e pode ser cobrada, só que fora desses registros.

Então, se você deixou de pagar uma conta de luz, internet, prestação do carro ou fatura do cartão, por exemplo, essa pendência vira uma dívida ativa após o atraso.

Quando ela não é quitada, o tempo começa a contar. Se em 5 anos o credor não entrar com uma ação na Justiça ou negociar a dívida, ela “caduca”.

Mas atenção: isso não significa que a dívida foi perdoada. Ela só deixa de ser motivo para manter seu nome negativado.

Se ainda tem dúvidas, te indico conferir esse vídeo do Serasa Ensina sobre o assunto:

O que acontece quando uma dívida caduca?

Quando uma dívida caduca, o seu nome é automaticamente retirado dos serviços de proteção ao crédito, como Serasa e SPC.

Ou seja, você deixa de ter restrições para fazer compras no crediário, pedir cartão, financiamento ou abrir conta em banco. É como se a “mancha” no CPF sumisse.

Mas atenção: isso não significa que a dívida foi perdoada. O valor continua existindo e o credor ainda pode te cobrar (por telefone, carta, e-mail) só que sem negativar de novo com base nessa pendência.

E quanto à Justiça? Aí entra outro ponto: o direito de cobrança judicial depende do prazo de prescrição, que varia conforme o tipo de dívida.

Por exemplo: dívidas de cartão de crédito e empréstimos pessoais prescrevem em 5 anos. Aluguéis atrasados prescrevem em 3. Já uma nota promissória pode ter prazo maior, de até 6 anos.

Ou seja, mesmo com o nome limpo, ainda pode haver risco de ação judicial, se o prazo legal ainda estiver valendo. Só depois da prescrição é que o credor perde esse direito também.

Ficou mais leve? Sim. Mas livre, livre mesmo, só quando a dívida for quitada ou perdoada.

Leia mais: Cartão de crédito para negativado: veja 21 opções + dicas úteis

É melhor pagar a dívida ou deixar caducar?

Decidir se é melhor pagar uma dívida ou deixá-la caducar pode ser uma decisão difícil. Por um lado, deixar a dívida caducar traz um alívio momentâneo: seu nome sai dos órgãos de proteção ao crédito e você pode voltar a ter acesso a crédito.

No entanto, essa não é a solução definitiva. A dívida continua existindo e pode ser cobrada judicialmente, o que pode resultar em penhora de bens ou de dinheiro.

Além disso, a dívida continua aumentando com juros e multas, o que pode gerar um problema financeiro ainda maior no futuro.

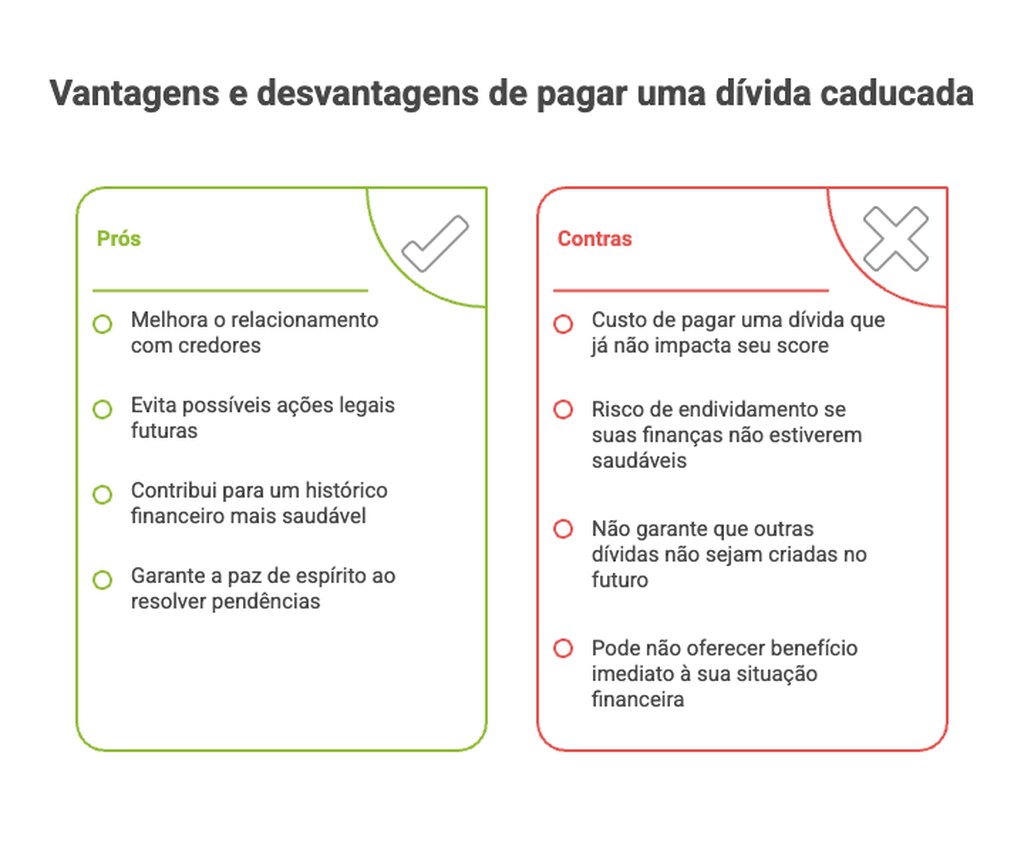

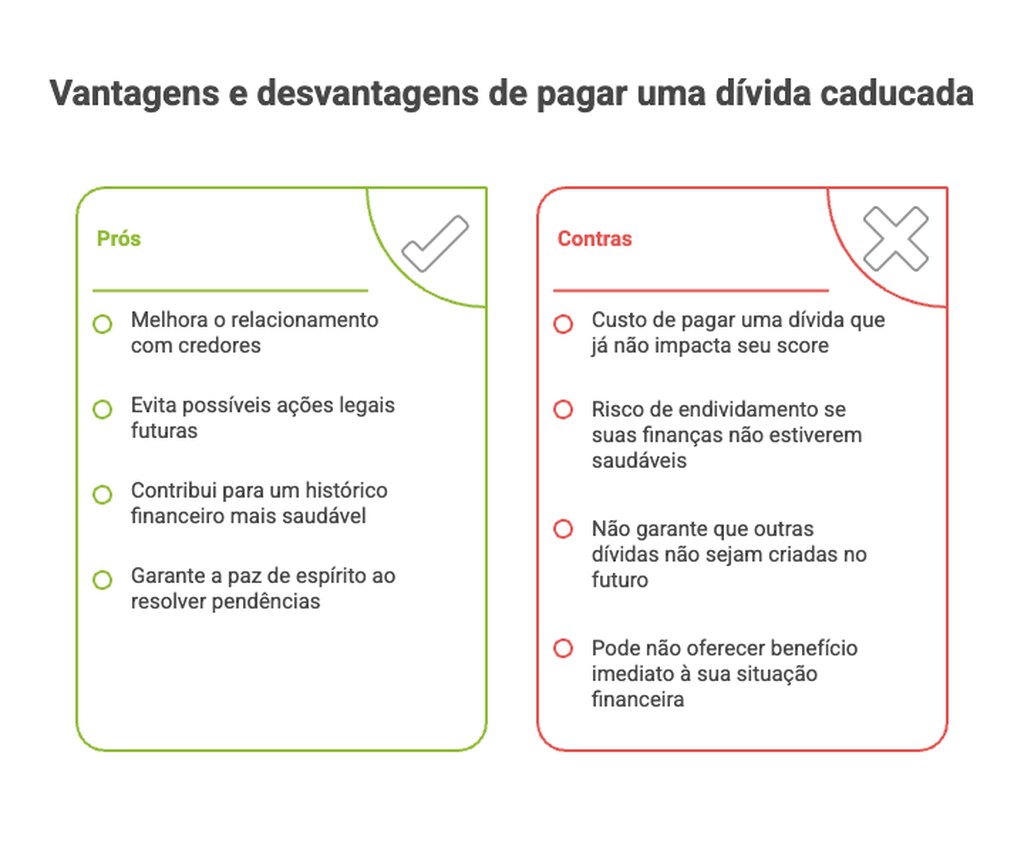

Para te ajudar a compreender melhor o que fazer, veja o comparativo a seguir das vantagens e desvantagens da decisão de pagar ou não.

Vantagens e desvantagens de pagar uma dívida caducada

Pagar uma dívida caducada pode, sim, trazer algumas vantagens. A principal delas é mostrar boa fé ao mercado. Isso pode melhorar seu relacionamento com credores e abrir portas para crédito no futuro.

Além disso, você elimina o risco de uma cobrança judicial, caso a dívida ainda esteja dentro do prazo de prescrição.

Outro ponto importante: quitar a dívida pode te trazer alívio emocional. Muita gente prefere pagar para se livrar da preocupação, mesmo sem obrigação legal.

Por exemplo, se você deve R$ 1.200 há 5 anos e o credor te oferece um acordo por R$ 200 à vista, pode sim ser um bom negócio. Isso desde que o pagamento caiba no seu orçamento e resolva a pendência de forma definitiva.

Mas nem tudo são flores. Entre as desvantagens, está o custo de pagar algo que já não impacta diretamente seu score ou seu CPF.

E se o pagamento for feito sem planejamento, pode até piorar sua situação financeira. Tem ainda o risco de negociar com quem não é o verdadeiro credor, o que pode virar uma baita dor de cabeça.

Veja as principais vantagens e desvantagens de pagar dívida caducada:

Vantagens

- Melhora o relacionamento com credores

- Evita possíveis ações legais futuras

- Contribui para um histórico financeiro mais saudável

- Garante a paz de espírito ao resolver pendências

Desvantagens

- Custo de pagar uma dívida que já não impacta seu score de crédito

- Risco de se endividar ainda mais ao tentar resolver a pendência

- Não garante que outras dívidas não sejam criadas no futuro

- Pode não oferecer benefício imediato à sua situação financeira

Confira também: Como negociar dívida? Guia para sair do vermelho

Afinal, quando vale a pena negociar uma dívida antiga?

Mesmo depois de caducar, a dívida ainda existe. E negociar pode valer a pena em algumas situações, principalmente se a oferta for vantajosa e você quiser encerrar de vez esse capítulo da sua vida financeira.

Se o valor da dívida estiver muito menor, com um desconto generoso, pode ser uma boa oportunidade. Isso costuma acontecer em campanhas como os mutirões da Serasa ou em negociações diretas com o credor.

Também vale a pena considerar a negociação se você pretende melhorar o relacionamento com instituições financeiras, facilitar o acesso a crédito ou simplesmente se livrar de uma pendência que te incomoda.

Mas antes de topar qualquer acordo, vale aquele passo básico: olhar pro seu orçamento. Veja se cabe no bolso, sem sufoco. O ideal é que a parcela da renegociação não comprometa mais do que 30% da sua renda mensal.

Dívida caducada pode ser cobrada?

Sim, uma dívida caduca pode ser cobrada, mas com algumas limitações. O credor ainda pode entrar em contato, mandar boletos ou propostas de renegociação. O que ele não pode mais é negativar seu nome por conta dessa mesma dívida.

E atenção: se a dívida ainda estiver dentro do prazo de prescrição judicial (que varia de 3 a 6 anos, dependendo do caso), o credor também pode entrar com uma ação.

Ou seja, mesmo com o nome limpo, você ainda pode ser cobrado judicialmente, se o prazo legal ainda estiver valendo.

Depois que a prescrição vence, aí sim o credor perde o direito de te processar. Mas a dívida continua “viva” e pode aparecer em análises de crédito internas ou dificultar futuros financiamentos.

Por isso, mesmo dívida antiga merece atenção. Ignorar não resolve. Melhor entender bem a situação, avaliar riscos e decidir com consciência.

Como regularizar dívidas caducadas?

Para regularizar uma dívida que já caducou, o processo é bem parecido com a negociação de qualquer pendência financeira, mas com alguns cuidados extras. Veja o passo a passo:

- Levante suas dívidas antigas: Liste todas as pendências que já passaram dos 5 anos e verifique os detalhes: valor original, data de vencimento e nome do credor.

- Veja quanto você pode pagar: Compare suas dívidas com o orçamento mensal. O ideal é que a parcela da renegociação caiba com folga no seu bolso.

- Faça uma proposta realista: Com base no seu orçamento, pense num valor que você conseguiria pagar à vista ou parcelado. Lembre-se: melhor uma oferta honesta do que assumir algo que vai pesar depois.

- Entre em contato com a empresa: Fale direto com o credor ou com plataformas oficiais, como o Serasa Limpa Nome. Veja se há ofertas disponíveis e negocie as condições.

- Formalize o acordo por escrito: Nunca pague antes de ter um documento com todos os termos da negociação. Isso evita cobranças indevidas no futuro.

- Guarde todos os comprovantes: Mesmo sendo uma dívida antiga, o registro da quitação é essencial. Pode ser útil caso surja alguma cobrança errada lá na frente.

A importância do planejamento financeiro para evitar novas dívidas

Evitar novas dívidas passa, primeiro, por ter um bom planejamento financeiro. Sem isso, qualquer imprevisto vira um problema e velhos hábitos de consumo podem te jogar no vermelho de novo.

De acordo com os dados mais recentes do Serasa, o Brasil tem cerca de 77,8 milhões de pessoas inadimplentes.

E o cenário não melhora: quase metade dos brasileiros disse ter gastado mais nos primeiros 6 meses de 2025 em comparação com o mesmo período de 2024. Ao mesmo tempo, só 40% revisitam as metas financeiras definidas no começo do ano.

Ou seja, a maioria acaba gastando mais sem nem perceber. E sem revisão de metas ou controle dos gastos, fica difícil sair ou se manter fora das dívidas.

Ter um plano financeiro te ajuda a saber para onde o seu dinheiro está indo, quanto sobra (ou falta) no fim do mês e o que precisa mudar na sua rotina. Com isso, dá pra criar metas reais, se organizar melhor e dizer adeus às dívidas antigas (e às novas também).

Quer começar? Vá no básico: registre todos os seus gastos, defina prioridades, reserve um valor fixo para quitar dívidas e evite gastar por impulso. Com o tempo, isso vira hábito.

E já que esse é o assunto, te convido a navegar pelo blog de finanças da Organizze. Aqui tem muitos conteúdos educativos, dicas e informações para te ajudar a melhorar sua vida financeira.

Dívida caducada: perguntas frequentes

O tema da dívida caducada gera muito pano pra manga. Para te ajudar a entender melhor esse assunto, preparei uma seção com as respostas para algumas das dúvidas mais comuns.

Dá uma olhada:

Quem tem dívida caducada pode fazer financiamento?

Sim, ter uma dívida caducada não impede financiamento. No entanto, cada instituição financeira tem suas próprias políticas de crédito.

Algumas podem considerar a dívida como um fator negativo na análise do seu perfil de crédito, enquanto outras podem dar mais ênfase a outros aspectos, como renda e histórico de pagamento recente.

Então, o resultado é que o crédito pode ser negado ou aprovado — mas com juros mais altos.

Qual dívida nunca caduca?

Dívidas fiscais com o governo, como impostos e tributos federais (ex: IPTU, IPVA, IR), não caducam como as dívidas com bancos ou lojas.

Essas dívidas têm regras próprias e, mesmo com prazo de prescrição, o governo pode interromper esse prazo entrando com ação judicial ou protestando a dívida — o que “zera” a contagem.

Outro exemplo são dívidas com o INSS ou relacionadas a processos judiciais com o poder público. Nesses casos, o credor é o Estado, e a cobrança segue normas específicas.

Ou seja, embora tecnicamente essas dívidas tenham prazos legais, na prática, elas podem ser cobradas por muito mais tempo e não “caducam” da mesma forma que as dívidas do setor privado.

Quando as dívidas caducam o score aumenta?

O aumento do score de crédito não é automático após a dívida caducar. O score é calculado com base em diversos fatores, como histórico de pagamento, quantidade de dívidas, renda e tipo de crédito utilizado.

Quitar a dívida caducada pode contribuir para a melhora do seu score ao longo do tempo, mas outros fatores também influenciam nesse processo.

Saiba mais: Como aumentar meu score de crédito?

Posso tirar um empréstimo para pagar uma dívida caducada?

Sim, é possível tirar um empréstimo para pagar uma dívida caducada. No entanto, é importante considerar alguns fatores.

Primeiro, mesmo que a dívida não afete mais seu crédito diretamente, o novo empréstimo pode ter condições que não são ideais, especialmente se sua situação financeira ainda estiver instável.

Segundo, contrair uma nova dívida para pagar uma antiga pode levar a mais problemas financeiros se não houver um planejamento adequado.

Portanto, avalie bem a necessidade e as condições do empréstimo antes de tomar essa decisão.

Leia também: 10 dicas para se organizar antes de fazer empréstimo

É verdade que o nome fica limpo depois de 5 anos?

Sim, é verdade: o nome sai dos cadastros de inadimplentes depois de 5 anos, desde que a dívida não tenha sido renegociada nesse período. Esse prazo de 5 anos está previsto no Código de Defesa do Consumidor, no artigo 43, parágrafo 1º.

Após esse tempo, o CPF do consumidor não pode mais constar como negativado no Serasa, SPC ou outros órgãos de proteção ao crédito, mesmo que a dívida não tenha sido paga.

Mas isso não significa que a dívida foi perdoada ou desapareceu. O débito continua existindo e pode ser cobrado, desde que dentro do prazo legal de prescrição judicial, que varia conforme o tipo da dívida.

Conte com a Organizze na sua jornada rumo à saúde financeira!

A Organizze tem a ferramenta que faltava para você conquistar o controle total das suas finanças!

Com um design intuitivo e fácil de usar, nosso app te ajuda a organizar suas contas, acompanhar suas despesas e criar um planejamento financeiro eficiente.

Em pouco tempo, você terá uma visão clara de onde seu dinheiro está indo e como economizar, seja para seus objetivos financeiros ou para quitar dívidas.

Não perca mais tempo e comece agora mesmo a organizar suas finanças com a Organizze! Conheça os planos e faça um teste grátis para saber como é fácil ter o controle total do seu dinheiro.

Conclusão

Agora você já sabe: dívida caducada não some, não é perdoada e muito menos vira pó. Ela sai do seu CPF, mas continua existindo e pode te impactar de outras formas.

A decisão de pagar ou não vai depender do valor, do seu momento financeiro e do tipo de acordo que está sendo oferecido. O mais importante é avaliar com calma, planejar e escolher o caminho que faz mais sentido pra você.

Quer evitar cair nessa situação de novo? O segredo está no controle: saber quanto entra, quanto sai e o que pode ser ajustado no seu dia a dia.

Para te ajudar com isso, te convido a conferir nosso artigo sobre orçamento pessoal. Lá tem dica boa, passo a passo simples e tudo o que você precisa para sair do sufoco e cuidar melhor do seu dinheiro.

Conselheiro de empresas, mentor, empreendedor e investidor serial apaixonado por scale-ups e venture capital. Palestrante em diversas iniciativas do ecossistema brasileiro de inovação e empreendedorismo.